Carry Trade (керри трейд) - стратегия торговли на рынке Форекс (Forex)

ЧТО ТАКОЕ CARRY TRADE?

Carry trade (керри трейд) - одна из самых популярных торговых стратегий на рынке валют. Чисто механически, сделка carry trade представляет собой не что иное, как покупку высокодоходной валюты и продажу низкодоходной, совсем как в поговорке "покупай внизу, продавай вверху".

Самый популярные сделки carry trades составляются из таких валютных пар, как Австралийский доллар/Японская иена, Новозеландский доллар/Японская иена и Британский фунт/Швейцарский франк, так как разница процентных ставок у этих пар валют очень высока.

ПЕРВЫЙ ШАГ В ОЦЕНКЕ СТРАТЕГИИ CARRY TRADE - УЗНАТЬ, КАКАЯ ВАЛЮТА ПРЕДЛАГАЕТ ВЫСОКУЮ ДОХОДНОСТЬ, А КАКАЯ НИЗКУЮ.

По состоянию на июнь 2007 процентные ставки большинства ликвидных валют мира были таковы:

Новая Зеландия (NZD) 8.00%

Австралия (AUD) 6.25%

Великобритания (GBP) 5.50%

США (USD) 5.25%

Канада (CAD) 4.25%

Еврозона (EUR) 4.00%

Швейцарский франк (CHF) 2.25%

Японская иена (JPY) 0.50%

Учитывая эти процентные ставки, довольно просто увидеть, какие страны предлагают наибольшую и наименьшую доходность. Трейдеры могут держать уровни процентных ставок в поле зрения, просто посещая DailyFX.com или сайты определенных центральных банков.

Учитывая тот факт, что Новая Зеландия и Австралия имеют в нашем списке самую высокую доходность, в то время как Япония - самую низкую, неудивительно, что пара AUD/JPY является флагманом сделок carry trades. Валюты торгуются парами, поэтому все, что должен сделать инвестор для открытия сделки, это купить NZD/JPY или AUD/JPY через свою торговую платформу.

Низкая стоимость продаж японской иены была по достоинству оценена трейдерами акций, а также товарными трейдерами. За последние несколько лет инвесторы других рынков начали осваивать собственные версии сделок carry trade, продавая иены и покупая, например, американские или китайские акции. Это способствовало росту огромного спекулятивного пузыря на этих рынках, а так же сильной корреляции между сделками carry trades и акциями.

КАК ЗАРАБАТЫВАЮТСЯ ПРОЦЕНТЫ В КЕРРИ ТРЕЙД

Суть стратегии керри трейд - способность зарабатывать проценты используя максимальную разницу в процентных ставках ЦБ (центральных банков) разных стран.

Ежедневный доход рассчитывается следующим способом:

(Процентная ставка купленной валюты – Процентная ставка проданной валюты) x Величина позиции / Количество дней в году

Для 1 лота NZD/JPY величиной 100 000 доходность будет такой: (0.8 – 0.005) x 100000 / 365 = примерно $20 в день

Важно понимать, что эти деньги могут зарабатывать только те трейдеры, у которых открыта длинная позиция по NZD/JPY.

ПОЧЕМУ СТРАТЕГИЯ CARRY TRADE СТАЛА НАСТОЛЬКО ПОПУЛЯРНОЙ?

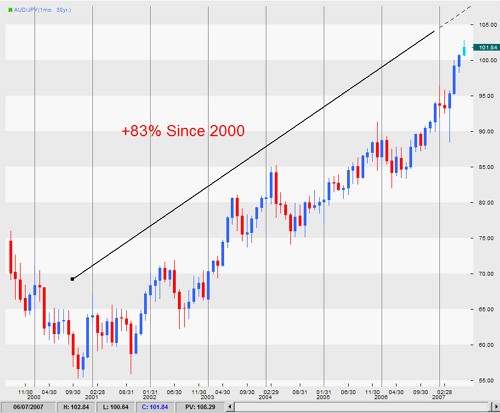

Между январем 2000 и маем 2007 валютная пара Австралийский доллар/Японская иена (AUD/JPY) предлагала среднюю годовую доходность 5,14 %.

Большинство посчитает такую отдачу копейками, но на рынке, где плечо достигает величины 200:1, даже использование пяти- или десятикратного плеча может сделать эту отдачу чрезвычайно заманчивой.

Инвесторы зарабатывают эти деньги, даже если пара валют не сдвинется ни на цент. Однако, когда так много людей увлечено carry trades, валюта почти никогда не остается в покое. За прошлые 6,5 лет курс AUD/JPY вырос на 83%, доведя отдачу от длинной сделки по AUD/JPY до 100%. Даже при всего двукратном плече, это 200%.

В ЧЕМ ОПАСНОСТЬ КЭРРИ ТРЕЙД?

К сожалению, стратегия кэрри трейд не сводится к простой покупке доходной валюты и продаже низкодоходной. Не трудно понять, что эта стратегия сразу же потерпит фиаско, как только курс пары обесценится больше, чем средняя годовая отдача.

С использованием плеча потери могут оказаться еще более существенны и, когда сделка кэрри трейд идет не так, как ожидалось, последствия могут быть разрушительны. Поэтому важно понять, когда carry trades работают, а когда приносят только вред.

КОГДА СТРАТЕГИЯ CARRY TRADE РАБОТАЕТ?

Центральный Банк увеличивает процентные ставки: Carry trades работают, когда центральные банки или увеличивают процентные ставки или даже только планируют их увеличить. В наше время деньги могут переводиться из одной страны в другую одним щелчком мыши и крупные инвесторы, не колеблясь, перегоняют средства из одной страны в другую в поиске не только высокой, но еще и увеличивающейся доходности.

Привлекательность carry trade - не только в доходе, но также и в оценке капитала. Когда центральный банк поднимает процентные ставки, мир следит за этим очень внимательно, а многие тут же вкладываются в сделки carry trade, подталкивая тем самым котировки валютной пары вверх.

Ключевой фактор здесь - пытаться войти в начале цикла изменения ставок, а не в его конце. Низкая волатильность, рискующие участники рынка: Carry trades также хорошо работают в условиях низкой волатильности, потому что трейдеры становятся более склонными к риску.

Трейдеры ищут доходность, а любая переоценка капитала будет уже бонусом. Поэтому большинство керри-трейдеров, особенно крупные хеджевые фонды, которые ставят много денег, совершенно счастливы, если валюта не сдвигается ни на цент, потому что они зарабатывают умноженную плечом доходность. Пока валюта не падает, эти трейдеры, по существу, получают плату за ожидание. Кроме того, трейдерам и инвесторам удобнее принимать риски в условиях низкой волатильности.

КОГДА СТРАТЕГИЯ CARRY TRADE НЕ РАБОТАЕТ?

Центральный Банк снижает процентные ставки: Доходность carry trade оказывается под вопросом, когда страны, до сих пор предлагавшие высокие процентные ставки, начинают их сокращать. Изменения валютной политики представляют собой мощное изменение тренда валюты.

Чтобы сделки carry trades приносили прибыль, валютная пара должна или не меняться, или расти. Когда процентные ставки снижаются, иностранные инвесторы менее заинтересованы в открытии длинных позиций по этой пар, а скорее, уйдут искать более выгодные возможности в другое место. Когда такое случается, спрос на валютную пару снижается и она начинает падать.

Обесценивание пары может легко уничтожить любой доход от процентных ставок. Центральный Банк проводит валютные интервенции: Сделки carry trades также будут приносить убытки, если центральный банк проводит интервенции на валютном рынке, чтобы или остановить рост своей валюты, или воспрепятствовать ее дальнейшему падению.

Для стран, зависимых от экспорта, чрезмерно сильная валюта может сделать экспорт непомерно дорогим, в то время как чрезмерно слабая валюта приведет к существенной обратной реакции. Это особенно верно для японской иены, предпочтительной валюты финансирования, потому что многие иностранные компании жаловались, что слабая иена делает их товары менее конкурентоспособными на глобальном рынке.

Они просили своих политических деятелей оказать давление на японцев, чтобы те или увеличили процентные ставки или вмешались для предотвращения дальнейшего падения валюты. Применение любой из этих тактик усилило бы иену, что собьет курс carry trades. То же самое можно сказать и относительно вмешательства Резервного Банка Новой Зеландии, направленного на ослабление Новозеландского доллара.

ЛУЧШИЙ СПОСОБ ТОРГОВАТЬ КЕРРИ ТРЕЙД - ИСПОЛЬЗОВАТЬ КОРЗИНУ ВАЛЮТ

Учитывая все "за" и "против" керри-трейдинга, лучший способ торговать carry - через корзину. Когда дело касается carry trades, в любой момент времени один центральный банк может считать процентные ставки устойчивыми, тогда как другой может увеличивать или уменьшать их.

Имея на руках корзину, состоящую из трех наиболее доходных и трех наименее доходных валют, любая отдельная пара валют представляет собой только часть общего портфеля; поэтому, даже если по одной паре валют carry trade приносит убыток, потери могут быть компенсированы остальными парами корзины.

Так, на самом деле, предпочитают торговать carry инвестиционные банки и хеджевые фонды. Эта стратегия может казаться несколько сложной для индивидуумов, потому что торговля корзиной, естественно, потребует большего капитала, но это можно преодолеть меньшими размерами позиций. Ключевой фактор при торговле корзиной - это динамически изменять портфельные составляющие, основываясь на величине процентной ставки и валютной политике центральных банков.

ВЫГОДЫ ТОРГОВЛИ КЕРРИ ТРЕЙД

Carry trade - долгосрочная стратегия, которая гораздо больше подходит для инвесторов, чем для трейдеров, так как инвесторы будут в восторге оттого, что нужно проверять котировки лишь несколько раз в неделю, а не несколько раз в день. Истинные керри-трейдеры, включая ведущие банки с Уолл-Стрит, будут держать свои позиции в течение многих месяцев (если не лет).

Краеугольный камень стратегии carry trade - получать деньги в процессе ожидания, таким образом, ждать - на самом деле хорошо. Частично благодаря спросу на carry trades тренды на валютном рынке сильны и направлены. Это важно также и для краткосрочных трейдеров, потому что в паре валют, где разница процентных ставок очень существенна, может быть намного более выгодно искать возможности покупать на падениях в направлении керри.

Для тех, кто настаивает, например, на ослаблении AUD/JPY, следует с большой осторожностью слишком долго держать короткие позиции, потому что с каждым днем нужно будет заплатить все больше процентов. Более краткосрочным трейдерам следует учитывать процентные ставки - это поможет уменьшить среднюю цену. Для внутридневных сделок carry не будет иметь значения, но для трех-, четырех - или пятидневной сделки направление carry становится намного более значимым.